一个鲜为人知但在过去11次经济低迷中表现完美的预警指标上周发出了警告,预示着美国经济将面临麻烦。以下是可能出现经济衰退的时间点,以及为何目前美股仍然相对安全的原因。

一年多来,像美债收益率曲线和领先经济指数这样的知名衰退指标一直在警示美国经济即将出现的下滑。

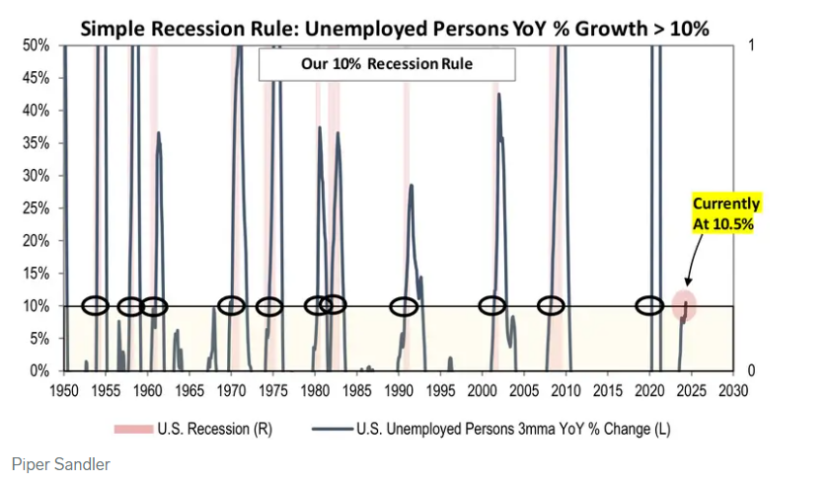

上周,一个同样有着出色记录但知名度较低的指标加入了这一行列,对美国经济前景发出警告。随着美国劳工统计局上周五发布了4月份的非农数据,Piper Sandler的失业人数同比增长率的三个月移动平均值突破了10%的关键阈值,这一阈值在美国过去11次经济低迷中均被触及。

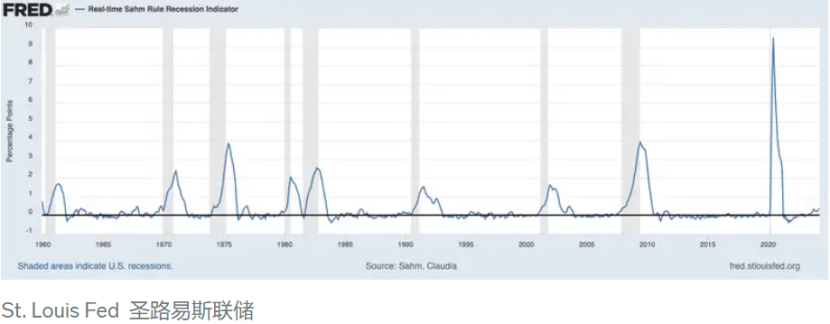

与上述指标类似的有“萨姆规则”,即当三个月移动平均失业率在12个月内上升0.5%时,即可认为经济衰退已经到来。目前“萨姆规则”指标已上升至0.37%。

Piper Sandler的首席投资策略师兼投资组合策略主管迈克尔·康特洛维茨(Michael Kantrowitz)在周一给客户的一份报告中表示,虽然这两个指标历史上都准确无误,但他们的指标优势在于不受劳动参与率的影响,而劳动参与率可能是导致失业率上升的一个原因。

从上述Piper Sandler的图表中明显可以看出,该公司认为美国经济已经身处衰退之中。根据该公司分析,其指标通常比美国国家经济研究局(NBER)宣布的衰退时间提前大约四个月,而NBER的公告往往滞后于实际衰退开始日期。

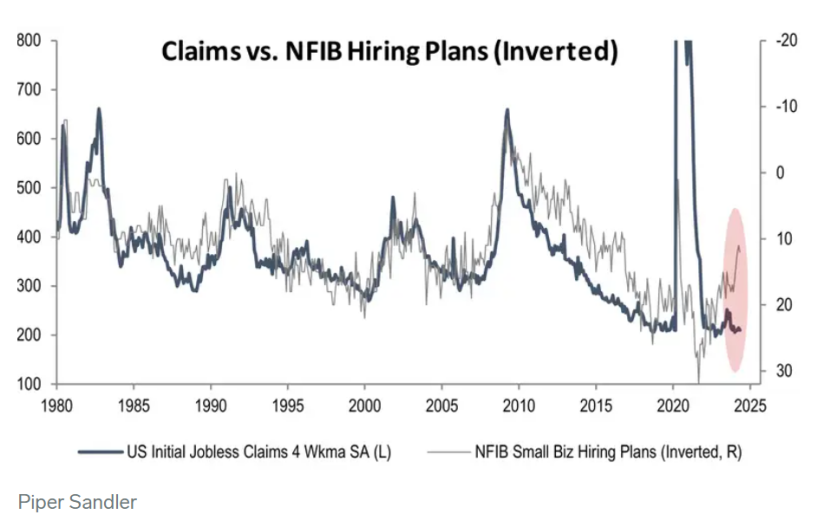

康特洛维茨还表示,许多劳动力市场指标也显示出未来美国经济可能进一步疲软。例如,全美独立企业联盟(National Federation of Independent Business)关于招聘计划的调查数据显示,申请失业金人数可能会增加。

然而,尽管上述数据看似悲观,但康特洛维茨迅速指出,他现在并未做出经济衰退的预测。

他还提到,在劳动力市场或企业盈利状况没有显著恶化之前,美股可能仍有上涨空间,而且美联储降息会在短期内提振市场。

康特洛维茨在报告中强调说:“重点不在于经济衰退预测,而在于我们如何看待债券和股票市场在经济放缓证据面前的反应。”自2023年10月以来,他就一直坚持认为,“任何导致利率下降的因素都利好股市”。

在2001年和2008年,美联储降息并未能帮助美股,因为当时股价与利率呈正相关。但他指出,当前周期更类似于1970年代到1990年代的降息周期,在那个时期,由于股价与债券收益率呈负相关,股市因此上涨。

康特洛维茨表示:“在1969年、1973年、1980年、1981年和1990年的5次衰退中,当利率开始下降时,股市在衰退期间触底反弹。这与2001年和2007年的情况形成了鲜明对比,那时利率降低并未有效提振股市。当前的相关性显示,即使我们进入衰退期,只要利率下降,股市也会反弹。”